东北期货配资 周末投资笔记

发布日期:2024-08-30 21:45 点击次数:58

2024年上半场已收官东北期货配资,公募基金行业主动权益产品(包括普通股票型基金、偏股混合型基金、灵活配置型基金、平衡混合型基金,只统计主代码基金,下同)“半年考”成绩单也随之公布——1433只产品实现浮盈,“冠军基”涨幅超30%。

公募排排网数据显示,截至6月28日,今年以来一共有127家公募机构对旗下产品进行过自购和赎回,其中有114家公募机构进行过2690次自购,103家公募机构进行过810次赎回,最终合计净申购金额为38.82亿元。

(原标题:周末投资笔记)

周末记录下近期对于市场的观点笔记。

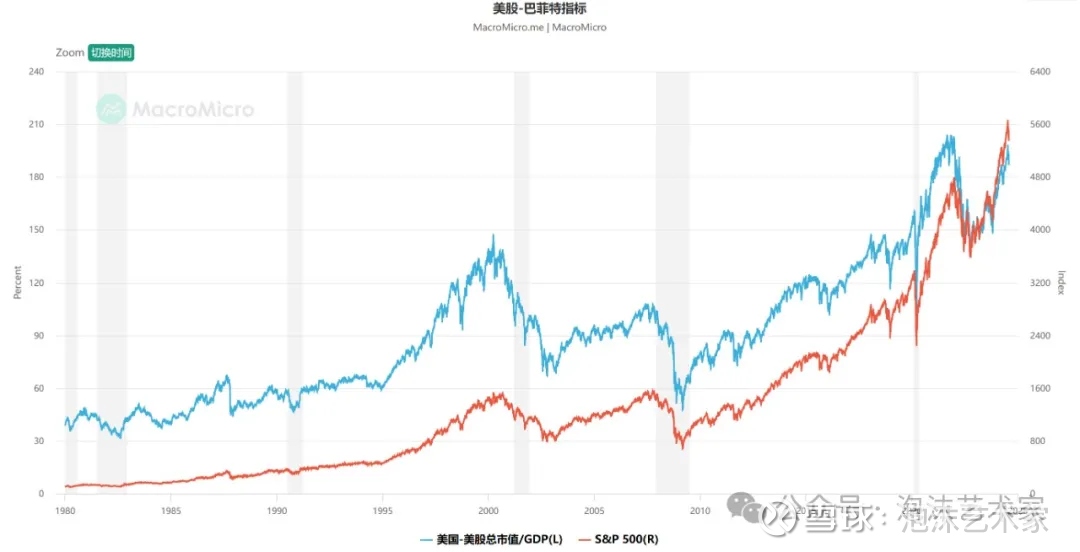

先从外盘说起,美股的巴菲特指标被科技股炒到活久见的200了,这泡沫比2000年网络那波都大。

而且最近这段时间科技股有泡沫开始破裂的特征,七姐妹巨大市值的公司在历史超高位波动率持续跟散户的Meme股一样,动辄十几个点。

以前说过的市场一般只有两个地方波动率最高,一个是底部,一个就是顶部。底部是流动性枯竭后,主力资金扫货造成的短期暴涨与高分歧的强力回调,而顶部全是投机资金的疯狂来回交易,尤其还有大量高杠杆的期权类衍生品助攻,所以走势跟彩票一样。

而且周末消息,股神巴老已经把苹果砍仓50%了,苹果在美股中的地位,跟茅子在A股一样,所以你说很多长线投资的机构跟不跟?

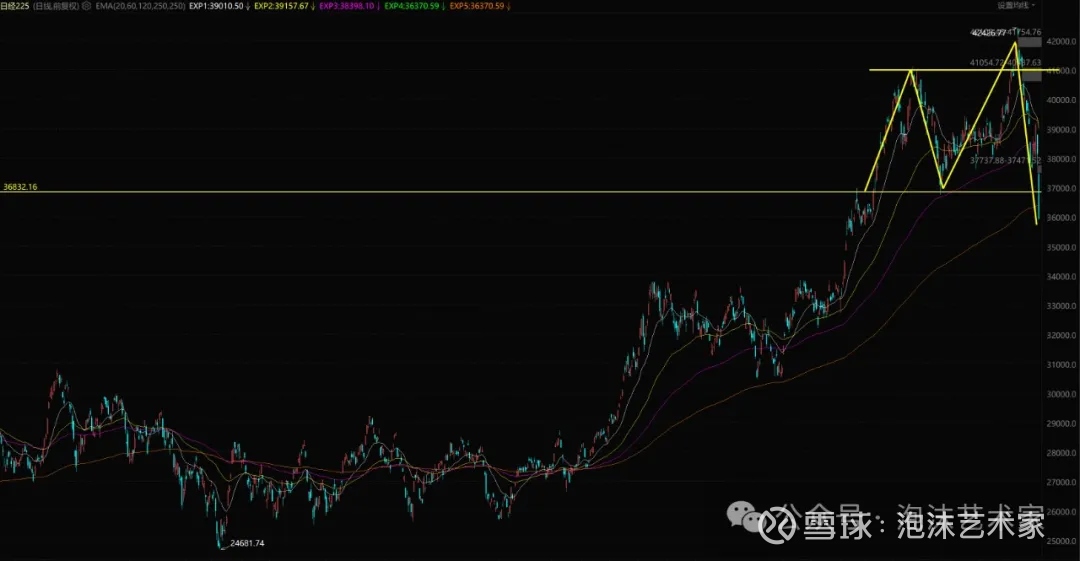

再看日经225,历史高位双头右侧假突破,然后颈线位以一个将近6%的长阴贯穿,典型的大级别见顶走势。其实日元加息只是次之的,主要也是日股外贬内升,炒的太高了。

而以前说过的这波美系资产的牛市,三个核心是美股科技,日经与BTC,现在美股科技与日经产生了共振,你说BTC会不会不久也一样?

至于那些喊美股大跌,A股与港股就逆势走强的,个人是不同意的。

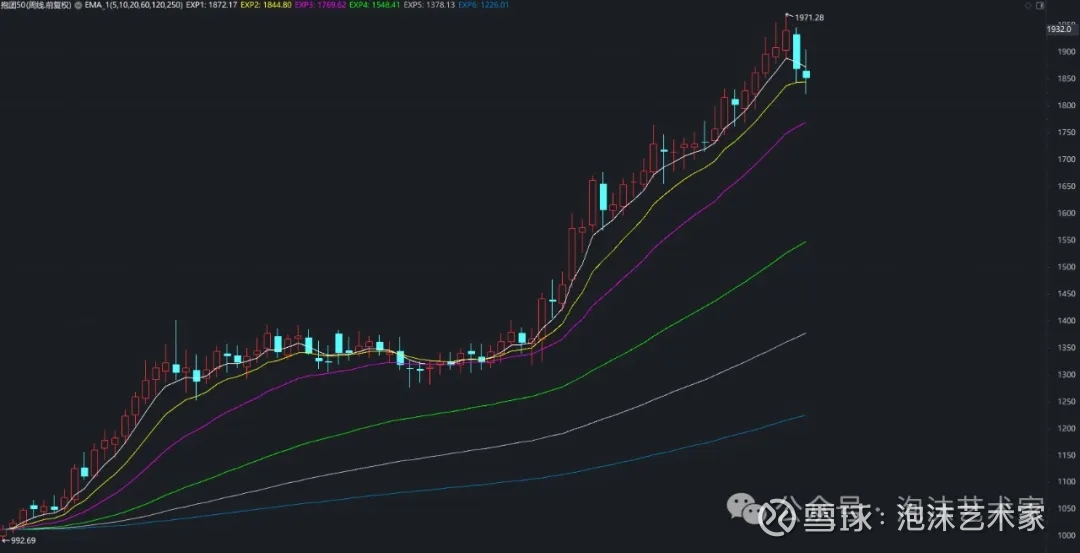

先看A50走势,中期依然是下降通道,最近半年做了个小头肩顶,目前跌破颈线了。

再看恒生指数,实际上今年炒了一大波,最高涨了30%+,这可是指数呀。现在跌破了上升趋势线与下面头肩底的颈线位,在做线下震荡平台。

所以你从走势来观察,明显这两个指数目前依然处于年初超跌强反弹后,的持续走弱,乃至破位的阶段,能给个逆势走强的理由吗?

至于估值与位置角度来说,很多人说港股便宜,位置低,个人没话说,确实港股从估值来看整体非常低。但是如果说A股位置低,而且便宜,我只能说他只看指数,根本没看盘。

把A股两市按照市值排一下,你会发现一个很奇怪的现象,指数才2900,怎么权重一大堆高位的疯牛品种呢?

你没看错,前段时间个人把这堆抱团的权重高股息啥的选了几十家,定制了个指数,结果周线是这样的:

这些品种每天成交400-500亿,占比很高的,所以A股位置低吗?

而且你说美股前段时间炒AI,也确实能讲个诗与远方的故事。但地产现在这样子,黑色系里面的煤类品种期货价格更是都跌歪了,焦煤价格脚裸斩了,场内资金喊着吃息,抱团疯炒银行股、煤炭等周期股,这是啥意思?

而且这种强结构化抱团炒会造成一个更严重的问题,权重类宽基内在价值持续劣化。

因为一般正常情况下,熊市宽基如果股价区间位置低,里面成分股位置都很低,可现在宽基位置区间低,但实际上你去看50的成分股位置都极高,甚至里面一堆权重走的是持续的疯牛行情。

原因就是强结构化造成了涨不在宽基里,涨高了再调入,而跌完了又调出了,会造成宽基的长期成分股内在价值劣化,而且权重结构化越强,明显逻辑上这种劣化越明显。也就是造成了现在宽基低位,一看一堆成分股都是自己不敢追的高位疯牛股。

另外说一句,18年初那十几连阳资金疯狂抱团核心资产,就是因为当时美股大跌而结束的。

类似的估值与结构问题也发生在科创板上,个人对于科创的策略一直是逢高定投认沽的,原因真是根据下面的走势图,空头趋势买认沽吗?

你看看板块里面估值都是啥情况。

比如中芯A股48元,港股才17港币,AH溢价已经不是惊人能形容的了。

当初上市时个人就说这品种就类似于中石油的,赶上市场风格是恶炒科技股上市。所以重资产Foundry晶圆制造公司,A股上来就给了个超高盈利的Fabless估值,这就跟主营业务为加工的铜冶炼厂,A股炒周期时看到个“铜”字,于是给个矿企估值一样,就算是好公司也估值严重超支N年了。

再比如其他品种,有从来就没盈利过,几个亿的营收,然后千亿市值的。更有一堆带个“微”,带个“芯”,当初上市就估值离谱,甚至根本就不看业绩与估值。

如果整体横向比较来看,美股纳指是典型的科技指数,现在炒的估值高是真高,但是跟科创的估值那么一比,美股好像还非常非常“便宜”...

所以你说科创这阶梯状的中期持续下跌,真正的持续的筹码供应卖压来自于哪?其实就是上市公司本身,这估值要换成是你,给的实在是太多了,你也会想尽方法不断卖股票的,这是人性。

因此好多人认为科创跌多了就见底了,明显不是那样的。举个栗子来说,假如15年牛市5000点上发行了个中小创的ETF净值为1,之后16年跌到了0.5,你觉得便宜了吗?

当然不,因为可能行情刚启动时,其内在净值也就0.1而已,你看到的不过是牛市过后的高定价,低打折的假象罢了。

最后说说商品,最近文华大宗指数周线级B浪三角形破位,很可能会开启C浪,就是最近很多人喊的交易全球衰退逻辑。

如果真的开始的话,感觉那些已经跌歪的品种没啥可做的(其实现在商品市场也很结构化),但估计铜与白银这些靠着前段时间美元流动性逼仓,目前依然高位的,有很大概率会突然重重摔下去的。

另外螺纹一旦被内外双打,随着铁矿石成本端走弱,有可能会跟上个周期一样下破的,观察着看吧。

至于黄金,要是美股与大宗都开跌,出现流动性偏好的话,感觉是没有避险属性的。因为高位的黄金其实属于吸足了美元超额流动性的高风险资产,昨天晚上不就随着美股大跳了吗?而美元指数却是大跌的。

另外黄金也别跟上世纪70年代比,当时原油啥的都牛市涨疯了,那叫交易滞涨,现在大宗熊市,这叫交易衰退,而黄金归根到底,也是大宗的一种。所以根据以往经验,最终可能一样会跟随其他大宗补跌的。

今天就写那么多吧东北期货配资。